Дорогие читатели! Представляем вам первый номер 2026 г., в котором мы собрали ряд интересных материалов, посвященных вопросам современной логистики.

Рады представить вам итоговый выпуск журнала в 2025 г. и сообщаем, что «ЛОГИСТИКА» открывает новую страницу своего развития, начиная сотрудничество с Фондом «Кристалл роста», а значит, информационная насыщенность издания изменится в качественно лучшую сторону.

Дорогие читатели! Рады представить вам одиннадцатый выпуск журнала в 2025 г. В номере много актуальных и полезных материалов, которые, надеемся, не останутся без внимания.

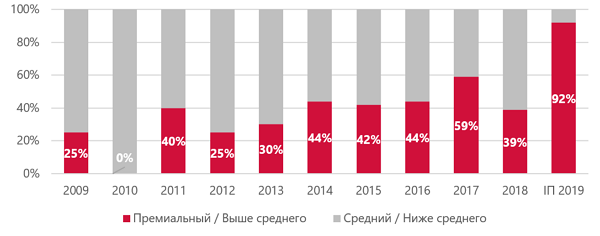

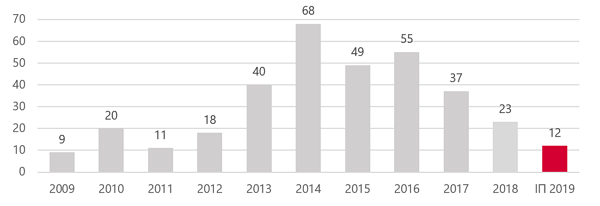

Аналитики международной консалтинговой компании Knight Frank подвели итоги I полугодия 2019 года на рынке торговой недвижимости Москвы. За I полугодие 2019 года на российский рынок вышло 12 международных розничных операторов, что меньше, чем за аналогичный период 2018 года (13 брендов). Новые бренды преимущественно соответствуют ценовым сегментам «выше среднего» и «премиум», при этом аналитики Knight Frank отмечают интересный тренд – треть новых брендов вышла в формате корнеров и pop-up stores, хотя еще год назад все бренды открылись исключительно в формате монобрендовых магазинов. Уже работающие на территории России бренды также активно осваивают формат pop-up – более 20 брендов в I полугодии 2019 года открыли свои точки в таком формате, что 2 раза больше, чем в аналогичный период 2018 года (не считая открытых pop-up у стадионов к ЧМ по футболу, запущено всего 10 проектов).

Структура брендов, вышедших на российский рынок за последние 10 лет, по ценовому сегменту

Источник: Knight Frank Research, 2019

Динамика выхода международных операторов на российский рынок за последние 10 лет, шт.

Источник: Knight Frank Research, 2019

Международные операторы, вышедшие на российский рынок в I полугодии 2019 г.

|

№ |

Бренд / торговый оператор |

Страна происхождения бренда |

Профиль |

Ценовой сегмент |

|

1 |

DKNY Sport |

США |

Одежда/Обувь/Белье |

Выше среднего |

|

2 |

A Bathing Ape (Bape) |

Япония |

Одежда/Обувь/Белье |

Выше среднего |

|

3 |

Rains |

Дания |

Одежда/Обувь/Белье |

Выше среднего |

|

4 |

Giorgio Magnani |

Италия |

Одежда/Обувь/Белье |

Премиальный |

|

5 |

Cult Gaia |

США |

Одежда/Обувь/Белье |

Премиальный |

|

6 |

Hackett |

Англия |

Одежда/Обувь/Белье |

Премиальный |

|

7 |

EA7 |

Италия |

Одежда/Обувь/Белье |

Премиальный |

|

8 |

Sanders Grill by KFC |

США |

Общественное питание |

Ниже среднего |

|

9 |

Richard Mille |

Швейцария |

Часы |

Премиальный |

|

10 |

Giovanni Raspin |

Италия |

Ювелирные украшения |

Премиальный |

|

11 |

VFiles Yellow Label |

США |

Одежда/Обувь/Белье |

Выше среднего |

|

12 |

Off-White |

Италия |

Одежда/Обувь/Белье |

Премиальный |

Источник: Knight Frank Research, 2019

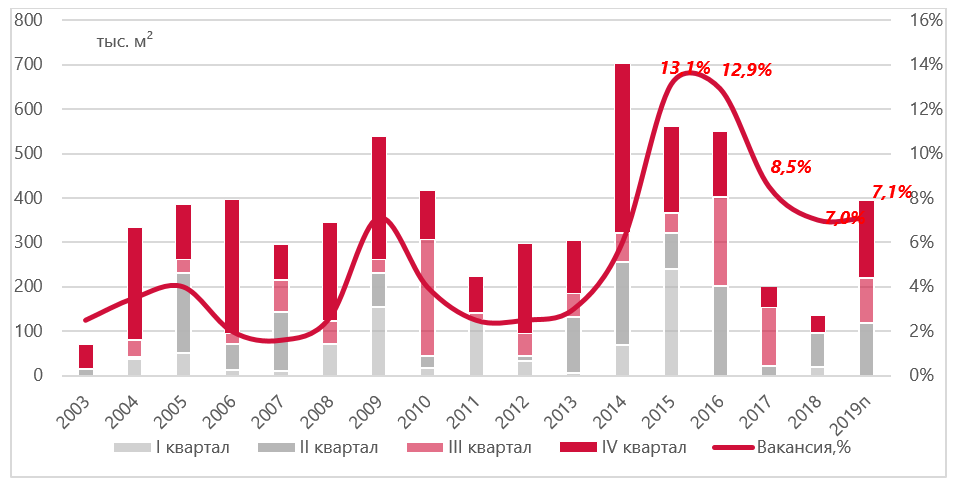

Динамика открытия новых торговых центров и доли вакантных площадей

Источник: Knight Frank Research, 2019

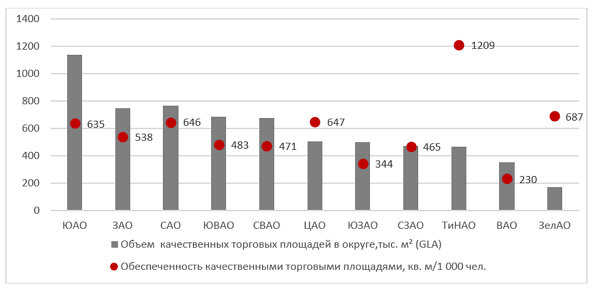

Объем предложения и обеспеченность торговыми площадями по округам Москвы

Источник: Knight Frank Research, 2019

Торговые центры, планируемые к открытию до конца 2019 г.

|

Название |

Адрес |

GBA |

GLA |

|

Остров мечты |

Нагатинская пойма |

280 000 |

70 000 |

|

Квартал W |

Аминьевское ш., вл. 15 |

125 000 |

68 000 |

|

Novaya Riga Outlet Village |

Новорижское ш., д. Покровское |

38 000 |

25 280 |

|

Сказка |

Боровское ш./Корнея Чуковского ул. |

29 000 |

18 608 |

|

The Outlet Moscow |

Новорижское ш., 5 км от МКАД |

27 000 |

14 500 |

|

ТЦ в ТПУ «Рязанская» |

Нижегородская ул. |

20 000 |

14 000 |

|

Смоленский пассаж, фаза II |

Смоленская пл., вл. 7-9 |

14 800 |

13 000 |

|

Проекты ADG Group |

|

|

|

|

Будапешт |

Лескова ул., 14 |

19 103 |

9 736 |

|

Ангара |

Чонгарский бул., 7 |

12 479 |

6 785 |

|

Рассвет |

Зои и Александра Космодемьянских ул., 23 |

9 365 |

6 460 |

|

Марс |

Инженерная ул., 1 |

8 070 |

6 184 |

|

Высота |

Юных Ленинцев ул., 52 |

8 944 |

6 139 |

|

Орбита |

Андропова просп., 27 |

9 066 |

5 958 |

|

Нева |

Беломорская ул., 16А |

8 664 |

5 890 |

|

Эльбрус |

Кавказский бул., 17 |

6 919 |

4 701 |

Источник: Knight Frank Research, 2019

Условия аренды в торговых центрах Москвы

|

Профиль арендатора |

Диапазон базовых арендных ставок, руб./м²/год* |

% от ТО |

|

|

Гипермаркет (>7 000 м²) |

4 500–10 000 |

1,5–4 |

|

|

DIY (>5 000 м²) |

3 000–9 000 |

4–6 |

|

|

Супермаркет (1 000–2 000 м²) |

12 000–23 000 |

4–6 |

|

|

Супермаркет (450–900 м²) |

18 000–35 000 |

6–8 |

|

|

Товары для дома (<1 500 м²) |

6 000–10 000 |

10–12 |

|

|

Бытовая техника и электроника (1 200–1 800 м²) |

8 000‒20 000 |

2,5–5 |

|

|

Спортивные товары (1 200–1 800 м²) |

6 000‒12 000 |

6–8 |

|

|

Детские товары (1 200–2 000 м²) |

6 000‒16 000 |

7–9 |

|

|

Операторы торговой галереи: |

|||

|

Якоря более 1 000 м² |

0–12 000 |

4–12 |

|

|

Мини-якоря 700–1 000 м² |

0–14 000 |

6–12 |

|

|

|

Мини-якоря 500–700 м² |

0–16 000 |

6–12 |

|

|

300–500 м² |

0–25 000 |

5–12 |

|

|

150–300 м² |

8 000–18 000 |

6–14 |

|

|

100–150 м² |

16 000–36 000 |

10–14 |

|

|

50–100 м² |

25 000–80 000 |

12–14 |

|

|

0–50 м² |

45 000–120 000 |

12–14 |

|

Досуговые концепции: |

|||

|

Развлекательные центры (2 000–4 000 м²) |

4 000–8 000 |

10–14 |

|

|

|

Кинотеатр (2 500–5 000 м²) |

0–6 000 |

8–12 |

|

Общественное питание: |

|||

|

|

Food-court |

45 000–150 000 |

12–15 |

|

|

Кафе |

15 000–90 000 |

12–15 |

|

|

Рестораны |

0–25 000 |

10–15 |

*Коммерческие условия, обсуждаемые в процессе переговоров

Источник: Knight Frank Research, 2019